Soluções da Sumitomo Chemical são apresentadas no 53º Congresso Brasileiro de Fitopatologia

Evento acontece entre os dias 7 e 10 de agosto, em Brasília (DF); companhia divulga as inovações da família Indiflin, como o fungicida Excalia Max

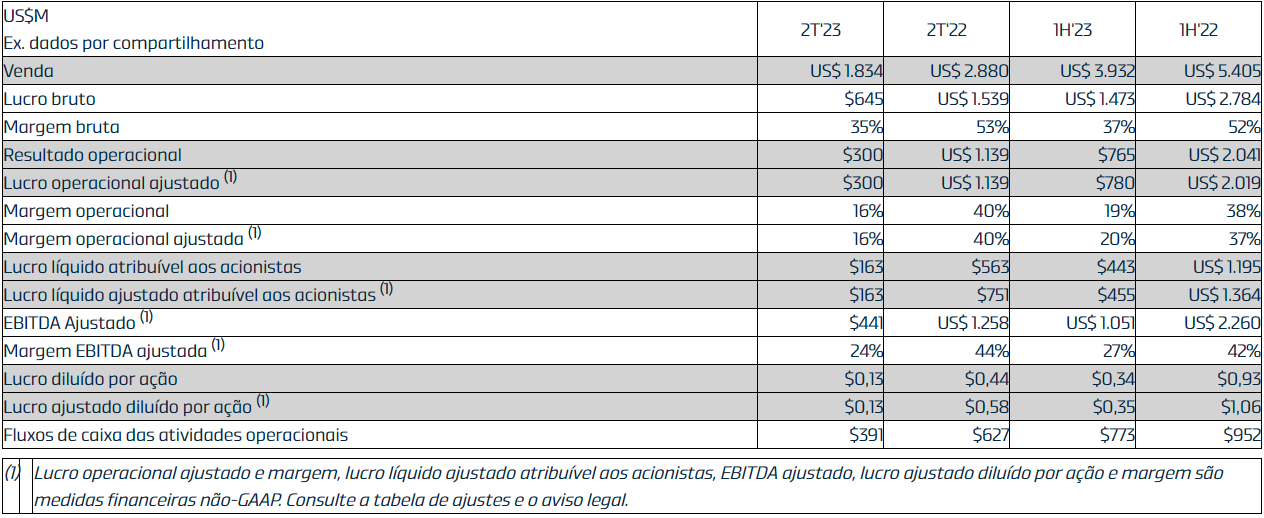

A ICL, uma empresa líder global em minerais especiais, divulgou hoje seus resultados financeiros para o segundo trimestre encerrado em 30 de junho de 2023. As vendas consolidadas foram de US$ 1,8 bilhão contra US$ 2,9 bilhões, enquanto a receita operacional foi de US$ 300 milhões contra US$ 1.139 milhões no segundo trimestre do ano passado. O fluxo de caixa operacional foi de US$ 391 milhões contra US$ 627 milhões. O Ebitda ajustado foi de US$ 441 milhões contra US$ 1.258 milhões, e o lucro diluído por ação foi de US$ 0,13 versus US$ 0,44.

"A ICL entregou mais um trimestre sólido, pois reagimos rapidamente às condições desafiadoras do mercado, enquanto executamos com determinação nossa estratégia de longo prazo. Para o segundo trimestre, os resultados caíram ano a ano, como esperado, após um trimestre recorde histórico em 2022, que refletiu o pico dos preços das commodities", disse Raviv Zoller, presidente e CEO da ICL. "A deterioração das condições de mercado testemunhada no segundo trimestre deste ano foi mais rápida do que o esperado, até que os preços dos fertilizantes se estabilizassem no final do trimestre. Nossos esforços concentrados em aumentar a eficiência e a competitividade ajudaram a impulsionar a forte geração de caixa no trimestre. A ICL continua comprometida com sua estratégia de longo prazo de aumentar seu portfólio de produtos especializados, enquanto mira oportunidades de fusões e aquisições e parcerias estratégicas."

Conforme indicado em 22 de junho de 2023, o guidance da empresa para o Ebitda ajustado do ano inteiro está entre US$ 1,6 bilhão a US$ 1,8 bilhão, com US$ 0,8 bilhão a US$ 0,9 bilhão desse montante estimado como proveniente dos negócios focados em especialidades da empresa. (1º-A)

Segundo trimestre de 2023

Segundo trimestre de 2023

Vendas de US$ 300 milhões vs. US$ 486 milhões.

EBITDA de US$ 74 milhões vs. US$ 206 milhões.

Recuperação atrasada da demanda retardadora de chamas, à medida que a recuperação econômica chinesa diminuiu e certos mercados finais permanecem desafiados.

Principais desenvolvimentos

Retardadores de chama: experimentaram volumes e preços mais baixos em relação ao ano anterior, já que a fraqueza nos mercados finais de eletrônicos e construção foi estendida.

Soluções industriais: o preço do bromo spot chinês continuou a cair.

Minerais especiais: Preços mais altos combinados com demanda mista de produtos para impulsionar o EBITDA ano a ano.

Segundo trimestre de 2023

Vendas de US$ 546 milhões vs. US$ 951 milhões.

EBITDA de US$ 213 milhões vs. US$ 616 milhões.

O Índice de Preços dos Grãos recuou 12,8% na comparação anual, com o arroz subindo 5,5%, enquanto milho, soja e trigo recuaram 19,0%, 15,8% e 23,2%, respectivamente.

O preço do potássio (CIF) por tonelada de US$ 403 caiu 50% ano a ano, à medida que os preços diminuíram em relação aos picos alcançados no segundo trimestre de 2022.

A acessibilidade dos fertilizantes permaneceu acima da média.

Principais desenvolvimentos

ICL Mar Morto: Produção de acordo com o plano.

ICL Iberia: Produção abaixo do esperado, pois os desafios operacionais continuaram a impactar a extração de minério.

Segundo trimestre de 2023

Vendas de US$ 605 milhões vs. US$ 915 milhões.

Especialidades de fosfato: Vendas de US$ 395 milhões vs. US$ 493 milhões.

Commodities de fosfato: Vendas de US$ 210 milhões vs. US$ 422 milhões.

EBITDA de US$ 130 milhões vs. US$ 315 milhões. Especialidades de fosfato: EBITDA de US$ 83 milhões vs. US$ 131 milhões.

Commodities fosfatadas: EBITDA de US$ 47 milhões vs. US$ 184 milhões.

Preços e volumes mais baixos foram parcialmente compensados por menores custos de matéria-prima e transporte.

Principais desenvolvimentos

Ácido fosfórico branco: As vendas diminuíram ano a ano, já que os preços mais altos nas Américas do Norte e do Sul foram compensados por preços mais baixos, principalmente na Europa e na China, enquanto os volumes foram menores na maioria das regiões.

Fosfatos industriais: Os preços ligeiramente mais altos nas Américas do Norte e do Sul foram compensados por volumes menores em todas as regiões, exceto na América do Sul.

Fosfatos alimentares: As vendas aumentaram com preços mais altos na América do Norte e do Sul e na Europa, enquanto os volumes foram menores nas três regiões.

Materiais da bateria: Abriu caminho em St. Louis para a instalação de material ativo do cátodo LFP.

Segundo trimestre de 2023

Vendas de US$ 481 milhões vs. US$ 700 milhões.

EBITDA de US$ 22 milhões vs. US$ 155 milhões.

A margem diminuiu, devido ao desabastecimento em um ambiente de preços em declínio.

Principais desenvolvimentos

Agricultura especial: As vendas diminuíram em relação ao ano anterior, devido a menores quantidades e preços, principalmente para micronutrientes e fertilizantes diretos.

Relva e ornamental: Os volumes de vendas de ornamentais e horticultura foram mais fracos, enquanto as vendas de relva permaneceram boas.

Brasil: As vendas diminuíram em relação ao ano anterior, já que as quantidades e os preços diminuíram ano a ano.

Polissulfato: Produção recorde no segundo trimestre em Boulby de 267 mil toneladas.

Despesas de Financiamento

As despesas financeiras líquidas para o segundo trimestre de 2023 foram de US$ 49 milhões, contra US$ 14 milhões no trimestre correspondente do ano passado.

Despesas Tributárias

As despesas fiscais no segundo trimestre de 2023 foram de US$ 84 milhões, refletindo uma taxa efetiva de imposto de 33%, em comparação com US$ 540 milhões no trimestre correspondente do ano passado. Para este ano, a alíquota efetiva foi um pouco maior do que o normal, devido a uma retenção na fonte sobre dividendos de US$ 8 milhões. Para o ano passado, a despesa tributária incluiu um ajuste de US$ 188 milhões, e excluindo esse valor resultou em uma alíquota efetiva de imposto de 31%.

Liquidez Disponível

Os recursos de caixa disponíveis da ICL, que são compostos por caixa e depósitos, linha de crédito rotativo não utilizada e securitização não utilizada, totalizaram US$ 1.659 milhões, em 30 de junho de 2023.

Dívida Líquida Pendente

Em 30 de junho de 2023, o passivo financeiro líquido da ICL totalizava US$ 2.253 milhões, uma queda de US$ 63 milhões em relação a 31 de dezembro de 2022.

Distribuição de Dividendos

Em conexão com os resultados da ICL no segundo trimestre de 2023, o Conselho de Administração declarou um dividendo de 6,32 centavos por ação, ou aproximadamente US$ 81 milhões, contra 29,18 centavos por ação, ou aproximadamente US$ 375 milhões, no segundo trimestre do ano passado. O dividendo será pago em 13 de setembro de 2023 aos acionistas registrados em 30 de agosto de 2023.

Receba por e-mail as últimas notícias sobre agricultura

Evento acontece entre os dias 7 e 10 de agosto, em Brasília (DF); companhia divulga as inovações da família Indiflin, como o fungicida Excalia Max