RS Safra 2025/26: condições climáticas favorecem trigo

Tempo seco e luminosidade proporcionaram ambiente favorável ao desenvolvimento das lavouras

As tarifas norte-americanas não impactaram apenas o setor cafeeiro, mas a economia dos EUA em geral, levando a uma inflação persistente no país, o que, juntamente com o atual mercado de trabalho mais fraco dos EUA, levou ao primeiro corte de juros do Fed do ano em setembro. Com isso, sua principal taxa de empréstimo a 4% - 4,25% ao ano.

Autoridades do Fed também indicaram a possibilidade de mais dois cortes de 0,25 ponto percentual ainda este ano. A percepção de aumento do risco e da instabilidade na economia dos EUA e a queda da taxa de juros levaram a uma fraqueza do dólar em 2026. No Brasil, esse movimento foi reforçado pelo aumento do diferencial de juros entre Brasil e EUA.

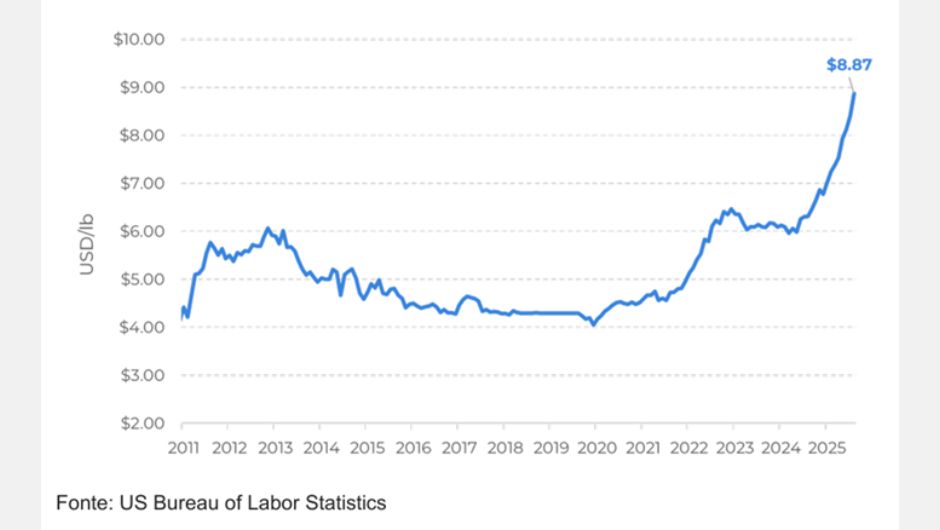

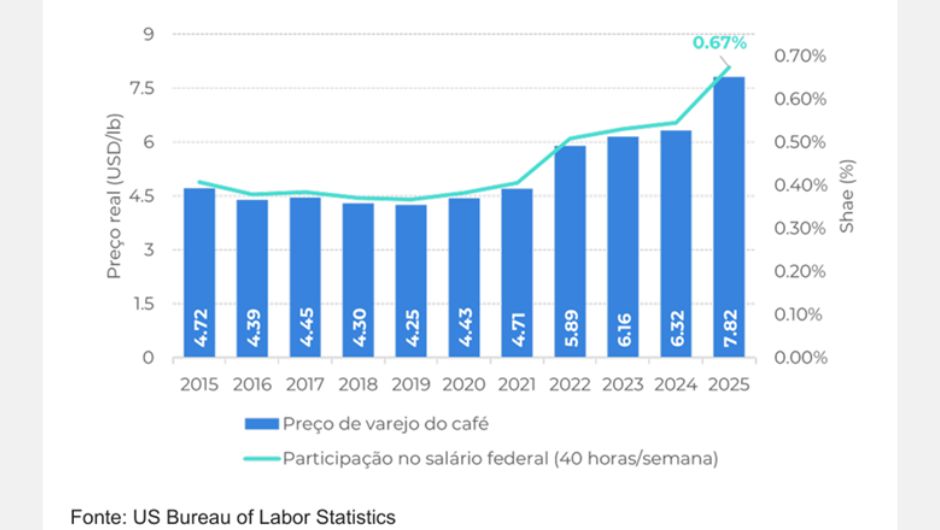

Específicas para o mercado de café, as tarifas também já mudaram alguns aspectos, como fluxos comerciais e estoques dos EUA, além de seu efeito na volatilidade dos preços. Embora um potencial encontro entre governo americano e brasileirotraga esperança de um possível fim das tarifas dos EUA sobre o grão brasileiro, os efeitos das tarifas ainda estão refletindo no mercado. Desde o final de 2024, os preços do café no varejo nos EUA aumentaram, uma tendência sentida globalmente, mas a diminuição dos estoques domésticos e as tarifas podem levar a novos aumentos.

“Embora o café represente uma pequena parte dos salários (com base no salário-mínimo federal com uma semana de trabalho de 40 horas) nos EUA, os preços têm subido durante todo o ano e, dado o cenário de inflação americana mais alta e um mercado de trabalho mais fraco, uma possível queda na demanda, ou pelo menos uma mudança nos hábitos dos consumidores, não está fora de questão”, diz Laleska Moda, analista de inteligência de mercado da Hedgepoint Global Markets.

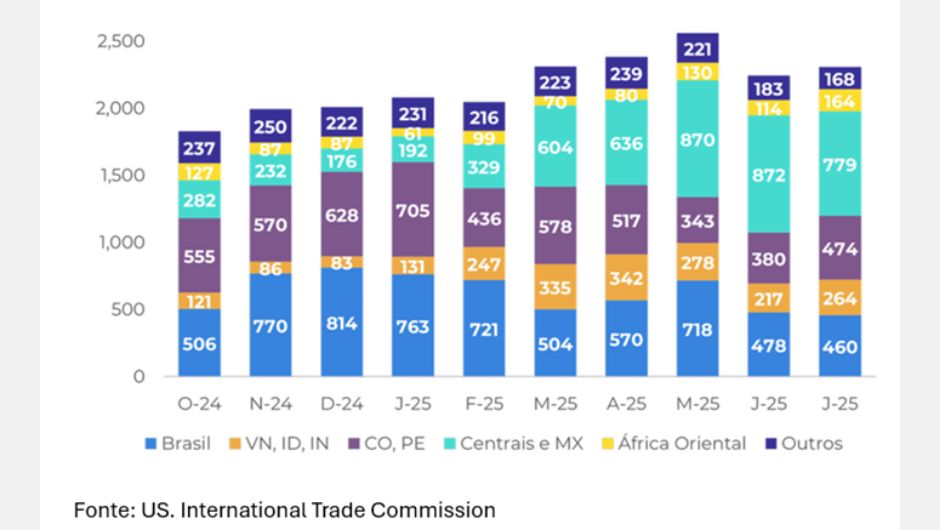

“Há também a expectativa de que as importações dos EUA diminuam a partir de agosto. Embora os números acumulados em 24/25 sejam superiores a 22/23 e 23/24, pode haver uma queda após a implementação das tarifas. Espera-se também que as tarifas afetem a participação de cada origem nas importações dos EUA. Embora os números do Brasil tenham diminuído em junho e julho, isso se deveu principalmente à baixa disponibilidade no mercado, mas ainda não vimos o impacto das tarifas”, complementa a analista.

Os dados do Cecafé também mostraram uma queda acentuada de 46% nas exportações brasileiras para os EUA em agosto. Enquanto isso, é provável que haja um aumento nas importações da Colômbia, América Central e México, embora limitado, devido ao período de entressafra.

Os diferenciais atuais e a incerteza no mercado também diminuem o interesse dos agricultores brasileiros em certificar o café, levando a uma redução nos estoques certificados. Nos portos dos EUA, embora a participação do Brasil seja menor do que nos portos da UE, as tarifas atuais também levaram a uma redução da participação dessa origem, mas um aumento na participação de cafés da América Central e do México.

Além dos EUA, na Europa, as importações líquidas acumuladas apontam para uma estabilidade dos níveis 23/24 por enquanto, mas os dados semanais de importação de setembro indicam que a tendência ainda é de importações mais lentas em 2025. Com o EUDR agora adiado novamente, os torrefadores na UE têm mais tempo para comprar café. Por outro lado, o desaparecimento também mostra uma resiliência, em comparação com 23/24.

No entanto, de acordo com a analista, no Japão (outro mercado tradicional de café) os números acumulados de importações líquidas 24/25 ainda mostram uma queda em relação a 23/24 e à média. Nesse sentido, mesmo com os estoques japoneses em níveis baixos, o desaparecimento também mostra uma tendência semelhante.

“Aumentamos nossa estimativa para o Conilon para 27 M de sacas (+30%) em setembro. Esperamos que as exportações sigam uma tendência semelhante à de 24/25, mas com alguma limitação, dado o aumento esperado no consumo interno da variedade. Para o Arábica, a produção deve diminuir 13,3% em relação a 24/25. Dados os preços mais altos e a expectativa de menor consumo de Arábica, mas maior de Robusta em todo o mundo devido aos níveis de arbitragem –, esperamos uma redução nas exportações no ciclo. As tarifas dos EUA também devem afetar os números finais”, diz Moda.

Enquanto isso, de acordo com análises da Hedgepoint Global Markets, a comercialização segue abaixo dos níveis médios. Com novas preocupações surgindo em torno da política comercial, as condições lentas do mercado continuam. Embora novas vendas tenham sido relatadas nas últimas semanas, devido aos preços altos, o volume continua abaixo da média.

Embora as chuvas no Vietnã tenham ficado abaixo da média nos últimos meses, a analista explica que o desenvolvimento da safra 25/26 continua indo bem, com a estimativa Hedgepoint de 29,4 M de sacas para o país inalterada. A colheita está prevista para começar no final de outubro.

Na Indonésia, as chuvas de agosto atrapalharam o final da colheita, mas também melhoraram as condições da safra para o próximo ciclo.

“Nas áreas de arábica, os países da América Central tiveram um clima mais favorável no desenvolvimento da safra 25/26. Mas espera-se que as chuvas excessivas na Colômbia diminuam o potencial para 25/26”, diz.

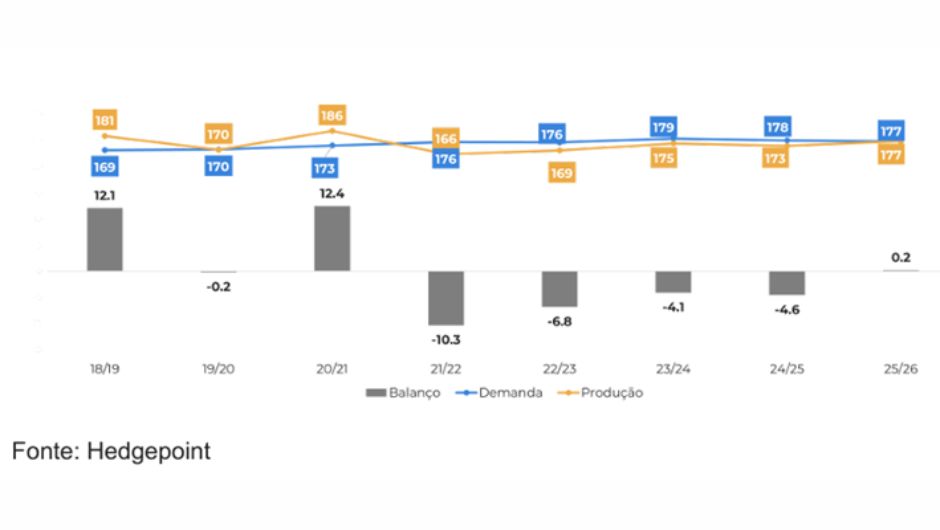

“Previa-se uma queda na demanda em 24/25, devido aos preços mais altos, mas com a produção abaixo do esperado no Brasil e no Vietnã, levando a um déficit. Em 25/26, há expectativa de maior oferta, especialmente devido à produção de Robusta. A demanda, no entanto, deve permanecer estável, dadas as incertezas atuais. Esses números serão revisados à medida que tivermos mais clareza nos próximos meses”, afirma Moda.

Dada a tendência atual nos números de importação líquida e estoques nos destinos, a Hedgepoint Global Markets espera que os estoques finais continuem sob pressão neste próximo ciclo. Os custos financeiros atuais, as taxas de juros mais altas e os preços também desestimulam a formação de estoques. Nas origens, pode-se ver uma recuperação nos produtores de Robusta e no Brasil, especialmente considerando o efeito das tarifas nas exportações brasileiras em 2025.

Quanto aos preços, os últimos meses foram marcados por fortes flutuações. As atuais incertezas do mercado, os níveis gerais mais baixos de estoque, os desafios logísticos e o estágio de desenvolvimento do Brasil e de outras origens provavelmente manterão os preços sensíveis a qualquer mudança nas perspectivas e voláteis. Por outro lado, a tendência para a arbitragem é mais clara, com os preços do Robusta favorecendo seu uso na demanda.

Receba por e-mail as últimas notícias sobre agricultura