Norte do Tocantins terá coleta de embalagens de defensivos

Recebimento itinerante das embalagens vazias acontecerão em Xambioá, Muricilândia e Santa Fé do Araguaia

Parece que a falta de notícias, juntamente com as recentes chuvas na região Centro-Sul e as previsões climáticas favoráveis, está deixando o açúcar mais exposto a fatores externos ao seu mercado. É o que indica a Hedgepoint Global Markets em novo relatório.

“O colapso do complexo de energia na última segunda-feira (28), com o petróleo bruto caindo mais de 5% e o gás natural sofrendo uma correção de mais de 10% em meio à diminuição das tensões geopolíticas, afetou o preço do açúcar, que, de modo geral, estava se mantendo bastante estável. Como resultado de um mercado mais monótono, os fundos e especuladores parecem estar perdendo o interesse, com outubro provando ser um mês lento para o contrato de março”, diz Lívea Coda, analista de Açúcar e Etanol da Hedgepoint Global Markets.

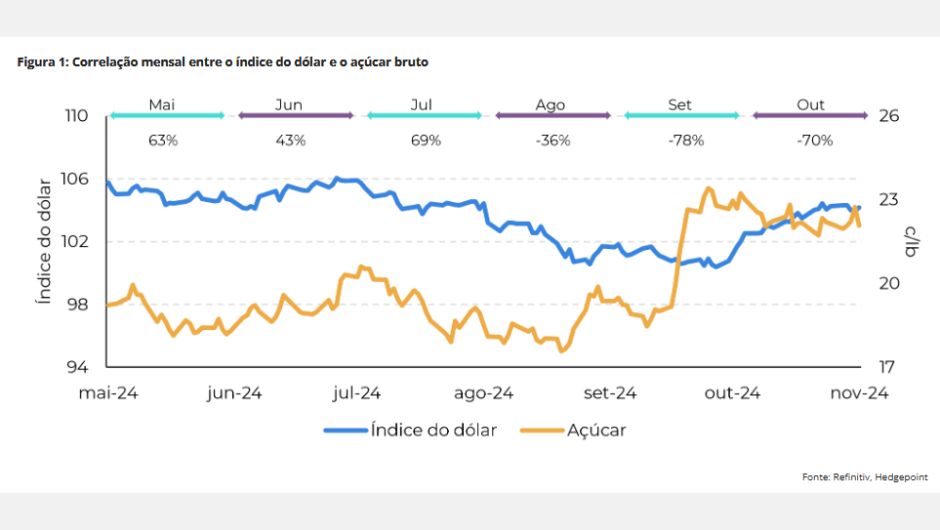

De acordo com a analista, a remoção do prêmio de risco associado à guerra, combinada com um dólar mais forte - apesar dos cortes nas taxas de juros em setembro - contribuiu para que o mercado de açúcar ficasse estável/fraco durante a semana passada.

“Essa tendência é digna de nota, pois sugere que o adoçante está começando a recuperar sua correlação negativa há muito perdida com a macroeconomia, sugerindo que o mercado atualmente carece de novos fundamentos sólidos”, aponta.

Isso não significa que os preços não estejam em patamares altos. Acima de 22,5 c/lb, o contrato de março está sendo negociado com um prêmio de mais de 500 pontos em comparação com seu nível histórico para esta época do ano, assim como outros contratos.

“Na verdade, toda a sua curva futura está oferecendo um prêmio médio de 400 pontos acima dos níveis históricos. Isso significa simplesmente que, para que haja uma reação mais forte dos preços - e, portanto, maior volatilidade -, é necessário que haja alguma evolução nos fundamentos atuais”, observa.

O atual nível de preços sustenta uma perspectiva de alta de curto prazo dado o aperto nos fluxos comerciais, mas uma questão permanece: quando esse aperto realmente começará a ser sentido e potencialmente reforçará essa tendência?

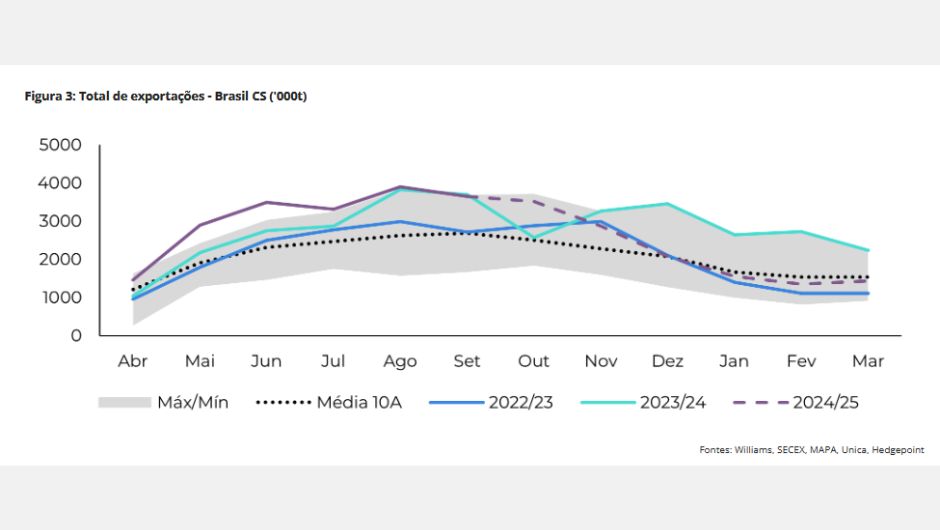

A nomeação de navios brasileiros foi forte em outubro, sugerindo que o país possivelmente exportou mais de 3Mt, superando a quantidade registrada durante o mesmo período em 2023, quando as chuvas interromperam o carregamento.

O bom ritmo pode ser um dos fatores que mantêm o prêmio no porto de Santos baixo e um preço do açúcar bruto estável. No entanto, à medida que nos aproximamos da entressafra, espera-se que a disponibilidade brasileira se reduza drasticamente, ficando marginalmente abaixo da média de 10 anos durante o primeiro trimestre de 2025, indicando o início de uma recuperação de preços, especialmente se a Índia decidir não exportar.

“Atualmente, estimamos que o CS exportará 31,5 milhões de toneladas de açúcar em 24/25, uma redução de 5,3% em comparação com 23/24”, indica Lívea.

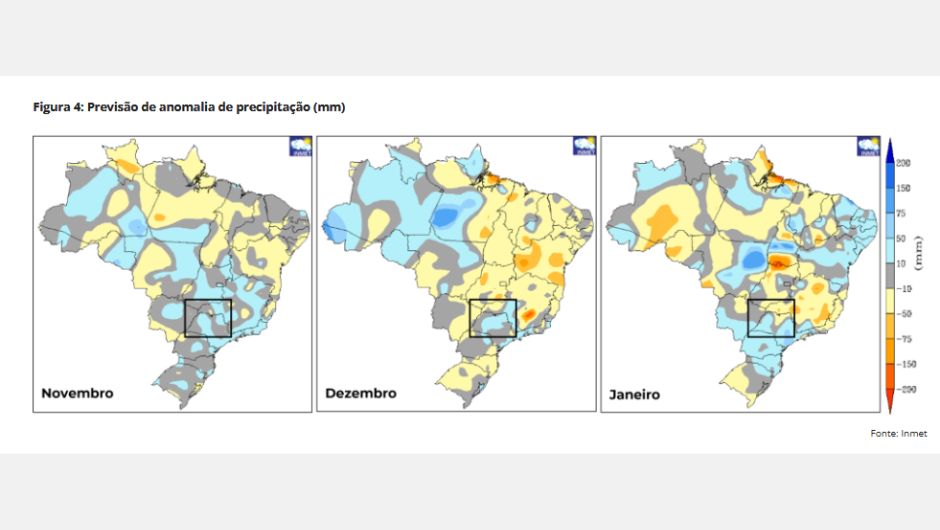

Embora as chuvas previstas possam ser benéficas para o desenvolvimento da safra 25/26, elas podem aumentar a pressão sobre a disponibilidade, interrompendo as operações de carregamento nos portos e diminuindo o ritmo das exportações.

Olhando para a próxima safra do CS, surge outra pergunta: quando os preços podem começar a perder seu suporte? Depois de um possível aumento durante o período de entressafra, se a temporada 2025/26 tiver chuvas de verão adequadas, a tendência de alta poderá começar a se enfraquecer no final de fevereiro - ou ganhar força caso contrário.

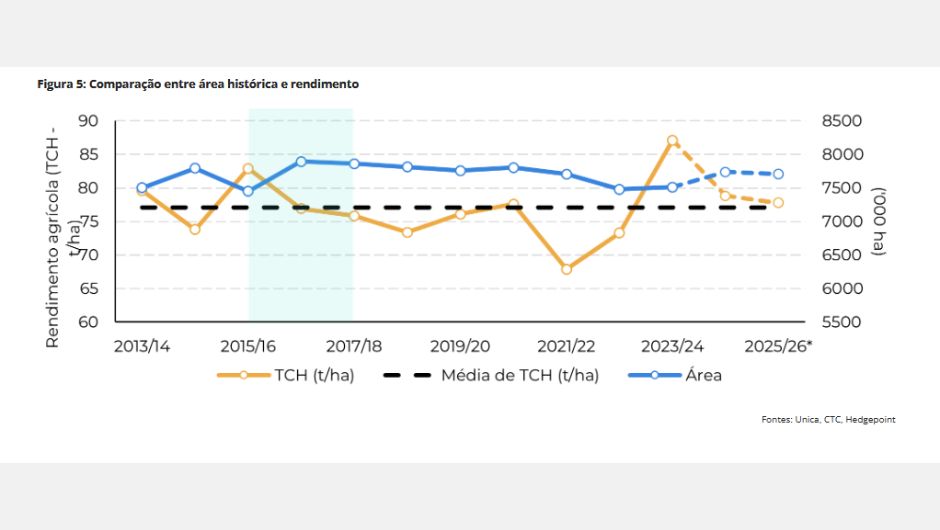

“No final de fevereiro, não apenas nós, mas também outros analistas, teremos uma visão mais clara da nova temporada. Atualmente, vários fatores estão afetando o desenvolvimento de 2025/26: incêndios afetaram a região, os níveis de umidade do solo estão baixos e o plantio sofreu atrasos. Como resultado, revisamos nossa estimativa inicial (ou palpite educado) para a produção de cana de 620 Mt para 600 Mt, ainda dependente das chuvas de verão”, pondera.

Esse ajuste se baseia nas semelhanças entre as safras de 2023/24 e 2024/25 com as safras de 2015/16 e 2016/17. Essa última, 2016/17, também sofreu com a ocorrência de um forte El Niño e atrasos de plantio comparáveis aos vividos por 2024/25.

“Ao examinar as variações de área e rendimento entre 2016/17 e 2017/18 e aplicá-las às nossas projeções para 2024/25, chegamos a 600 Mt para 2025/26. A redução de nossa estimativa de cana implica um impacto baixista menor a partir do segundo trimestre de 2025 em comparação com as previsões anteriores, sugerindo uma faixa de preço mais alta e uma correção menor com a aproximação da nova temporada”, conclui.

Em resumo, os preços do açúcar restabeleceram uma correlação negativa com o índice do dólar, já que os fundamentos do mercado se esclareceram e garantiram a estabilidade dos preços no último mês. Essa menor volatilidade pode ser a principal razão por trás da redução do interesse especulativo, levando a ajustes nas posições compradas.

No entanto, os preços continuam sendo sustentados pela possível escassez de oferta à medida que a região Centro-Sul se aproxima de seu período de entressafra. Espera-se uma tendência de alta entre o 4o trimestre de 2024 e o 1o trimestre de 2025, mas compreender a dinâmica da próxima temporada do Centro-Sul será crucial para avaliar quando, ou se, a tendência de alta poderá enfrentar resistência. Embora ainda seja muito cedo para fazer previsões definitivas, considerar os dados históricos como um indicador parece ser uma abordagem prudente enquanto aguardamos as chuvas de verão.

Receba por e-mail as últimas notícias sobre agricultura